Redacción

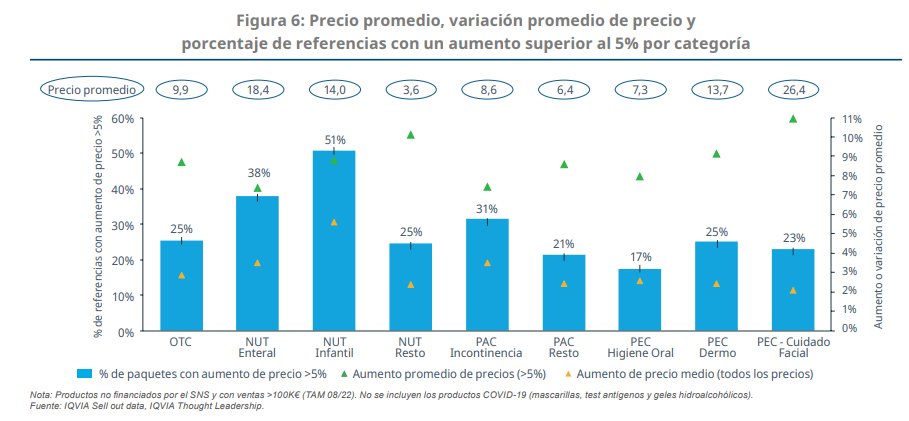

Un informe publicado por la consultora Iqvia ha analizado la reacción del sector Consumer Health (CH) ante la inflación, las categorías más y menos sensibles dentro del mercado y las estrategias de precio correctas. El trabajo concluye que la política de precios ha sido dispar entre diferentes referencias dentro del mercado. Un 23% de los productos de CH han aumentado su precio en un 5% por la inflación. En cambio, un 3% lo han disminuido en un 5% o más. En concreto, los productos de higiene oral son los que menos han aumentado el precio como consecuencia de la inflación.

Contexto y objetivos del informe

Desde abril de 1985 no se observaba en España una variación interanual del índice de precios al consumidor (IPC o inflación) de doble dígito como la experimentada en el último año. “La aceleración de la inflación se empieza a evidenciar durante el segundo semestre del 2021, y llega a su pico máximo durante los meses de verano de 2022 durante los cuales la inflación fue superior al 10%”, precisa el informe.

Esta subida generalizada de los precios se ha observado también en las principales economías del mundo. Según Iqvia, las razones que han provocado este aumento de la inflación son varias. Entre ellas, la reapertura económica tras la pandemia, la crisis de la cadena de suministros que ha disminuido la cantidad de bienes en circulación, la subida de los precios de la energía y la guerra en Ucrania.

Un 23% de los productos de CH han aumentado su precio en un 5% por la inflación, mientras un 3% lo han disminuido en un 5% o más

¿Cómo ha reaccionado el sector Consumer Health ante el aumento de la inflación?

Para entender las dinámicas de precio del mercado Consumer Health ante la subida de la inflación, el informe ha analizado las variaciones de precios de venta al público (PVP) en el canal farmacia de más de 6.500 referencias del mercado CH, entre ellas productos de higiene oral. En el análisis se han incluido aquellas referencias no financiadas por parte del Sistema Nacional de Salud (SNS), con unas ventas superiores a 100.000 euros y se han descartado los productos directamente relacionados con la pandemia de Covid-19 como mascarillas, geles hidroalcohólicos o test de antígenos.

“En 2022 observamos un comportamiento más polarizado en cuanto a la estrategia de precios. Si bien en años anteriores entre la variación mínima y máxima de precios había entre 12 y 13 puntos porcentuales de diferencia, en 2022 esta diferencia se sitúa en los 20 puntos porcentuales aproximadamente. La distribución entre el 50% de

referencias en cuanto a variación de precio también es mucho más amplia en el 2022 que en los años anteriores“, detalla el informe.

Ante la subida de la inflación, el informe ha analizado las variaciones de precios de venta al público en el canal farmacia de más de 6.500 referencias del mercado CH, entre ellas productos de higiene oral

Los aumentos de precio superiores al 5% se han concentrado especialmente a partir de abril de 2022. Desde noviembre de 2020 hasta marzo de 2021, cada mes entre 500 y 600 referencias aproximadamente aumentaban el precio por encima del 5% frente al mismo mes del año anterior. A partir de abril de 2022 se ha visto una “clara aceleración”, llegando a las 1.516 referencias que en octubre del año pasado incrementaron su precio un 5% o más frente a octubre de 2021.

Algo menos de la mitad de las compañías ha decido no aumentar por encima del 5% ninguna de sus referencias actualmente comercializadas. En el otro extremo se encuentran compañías que han incrementado un 5% o más el precio de entre el 80 y 100% de sus referencias. Estas compañías representan un 11% del total de las analizadas. En general, las compañías clasificadas como grandes (ventas superiores a 50 millones de euros) son más agresivas en su estrategia de precios, mientras que las pequeñas (menos de 10 millones) son más conservadoras.

Según este estudio, la categoría en la que más referencias han incrementado su precio por encima del 5% es nutrición infantil donde un 51% de las referencias han seguido esta estrategia. Asimismo, es la categoría en que el aumento del precio promedio ha sido mayor. En el otro extremo, el informe destaca que “la categoría con un menor porcentaje de referencias con un aumento por encima del 5% es higiene oral donde solamente un 17% de las referencias se encuentran en esta situación”.

La categoría con un menor porcentaje de referencias con un aumento por encima del 5% es higiene oral donde solamente un 17% de las referencias se encuentran en esta situación

Históricamente, afirma Iqvia, el mercado de Consumer Health y su evolución se ha visto muy influenciado por el estado general de la economía del país. Las últimas proyecciones del Fondo Monetario Internacional (FMI) muestran una ralentización tanto en el crecimiento del producto interior bruto (PIB) como en la inflación en los próximos años. En la última actualización de las proyecciones para 2023 el FMI situaba el PIB en un 1,2% y del IPC en un 4,1%. Esto, sumado a la tendencia creciente de incrementos de precio en los productos de CH, hace pensar que aún faltan por ver ajustes de precios en las subcategorías menos afectadas hasta ahora.

“El contexto económico obligará a muchas empresas inmiscuidas en el mercado del

autocuidado a replantearse su política de precios, pero esta nueva política de precios será en un entorno económico menos favorable donde se espera una desaceleración del PIB“, concluye el informe.